Как устроен рынок грузовых автоперевозок в России

Самым дешевым способом доставить сырье или готовые товары от производителя к потребителю считается железная дорога – но из-за того, что ее сеть распределена по России неравномерно, а РЖД – огромная бюрократическая машина, говоря о грузовых перевозках, речь чаще всего идет об автомобильном транспорте. Казалось бы, в России выпускают обычные грузовики и седельные тягачи (не только КАМАЗ, но и, например, Volvo), дороги постепенно ремонтируются, пока еще есть грузы – этот рынок должен быть привлекательным.

На практике, однако, так не происходит. В отличие от той же железной дороги, никаких следов монополии в грузовых автоперевозках нет – по некоторым данным, на 10 крупнейших транспортных компаний России приходится меньше 16% грузооборота

. Основа рынка – небольшие частные перевозчики, часто это даже ИП (который может быть и владельцем, и водителем одновременно).

Списать это на проблемы в экономике не так просто – по официальным данным, вплоть до 2020 года промышленное производство росло, как и розничная торговля. Это означает, что грузы есть

– но почему тогда перевозчики столько жалуются на отсутствие доходов?

Большинство участников рынка автоперевозок считают, что рынок сейчас полностью принадлежит заказчикам. Говоря проще, это означает, что заказчик может выбирать из множества перевозчиков – скорее всего того, кто предложит самую низкую цену. И произошло это, как считают в отрасли, из-за активного развития электронных сервисов по бронированию перевозок.

Кто-то называет это «уберизацией» – по аналогии с известным сервисом такси Uber, который заметно снизил порог входа в работу таксистам. Как нам рассказал директор ивент-компании Алексей Чаликов

, благодаря электронным сервисам классические транспортные компании в итоге уступят рынок частникам:

Функционал веб-сервисов грузоперевозок позволяет полностью исключить линейный персонал (логистов, экспедиторов, менеджеров) из сделки, автоматизировать процесс создания сопроводительных документов и их передачу участникам соглашения. Это явное финансовое преимущество частников перед владельцами крупного автопарка. Но остаются вопросы сохранности груза, страхования и соблюдения сроков доставки. Если «уберизация» грузового транспорта будет совершенствоваться, то это даст новый шанс на выживание для частников. Как говорил Дарвин, «выживает не самый сильный и не самый умный, а тот, кто лучше всех приспосабливается к изменениям».

Уберизация не сколько удешивит, сколько сделает рынок транспортных услуг более цивилизованным. Цены на перевозку и без того не назовешь уже высокими. Мелким же собственникам транспорта эта услуга откроет прямой доступ к заказам крупных грузовладельцев, что раньше им было недоступно.

Алексей Чаликов, директор Heavy World.

Выходит, что водителям доступен выбор из двух вариантов:

- присоединиться к транспортной компании – получать от нее задания на перевозку и заранее оговоренную оплату;

- самому стать «компанией» – самостоятельно искать заказы через электронные площадки (кстати, там в теории могут быть и заказы от транспортных компаний).

В обоих вариантах есть свои изъяны – рассчитывать на высокие тарифы от транспортных компаний не стоит (иначе как они сами будут зарабатывать?), а в случае с работой на себя придется снова демпинговать, чтобы забрать заказы у таких же самостоятельных перевозчиков.

Говоря об электронных сервисах, чаще упоминают АвтоТрансИнфо (которая некоторое время назад стала «Биржей грузоперевозок ATI.SU»). Например, генеральный директор логистической компании Андрей Еремин

считает, что именно АТИ – причина того, что рынок перевозок стал настолько прозрачным и низкодоходным:

АТИ по сути своей очень продвинутая задумка, особенно для 1998 года, когда была зарегистрирована торговая марка. Они сделали агрегатор, когда это еще не было мэйнстримом. Это удивительно – многие пользователи Яндекс.Такси еще даже не родились, когда основатели АТИ уже придумали прообраз этого сервиса для грузовиков, который по сей день никто не может повторить. Кстати, о попытках повторить, Uber около 3-4 лет назад пытался запустить приложение, но так ничего и не вышло.

Самое коварство этой площадки в том, что она породила дикую конкуренцию и понятие «обратка», хотя до этого перевозчики всегда считали ставки в оба конца, и, если удавалось зацепить груз на обратном пути, это был скорее приятный бонус, а не вынужденная мера, чтобы не отработать в минус. Конечно, это прекрасный способ снимать статистику о конъюнктуре рынка, но в умелых руках эта статистика оборачивается против самих перевозчиков, вынуждая их работать на грани рентабельности.

Также АТИ стало хорошим инструментом в руках мошенников, так как многие экспедиторы в проверке контрагентов руководствуются лишь звездами в АТИ игнорируя простейшие уловки в виде измененного на одну букву адреса электронной почты, например. Не каждая начинающая транспортная компания может пережить хищение груза и достойно выйти из сложившейся ситуации в отношениях с заказчиком и это так же во многом поспособствовало закрытию бизнеса многих ИП.

Андрей Еремин, генеральный директор .

Другими словами, электронная площадка просто сводит заказчиков и перевозчиков напрямую, но это оказалось именно тем, на чем до этого активно зарабатывали транспортные компании. И развитие цифровых технологий в данном случае сыграло против транспортников, обрушив тарифы до рыночного минимума и тем самым серьезно подорвав их доходы

.

По этой же причине подход к перевозкам изменился у заказчиков – видя конкуренцию за клиентов, они вписывают в договоры крайне жесткие условия вроде штрафов за каждый час опоздания – даже если причина задержки никак не связана с водителем или перевозчиком. Другая крайность – некоторые заказчики соглашаются на сотрудничество только с условием отсрочки по оплате, которые доходят до 4-5 месяцев.

Выходит, что прогресс привел целую отрасль на грань выживания. Некоторые выжить не смогли – помимо сотен и тысяч ИП, которые решили уйти из перевозок, полтора года назад обанкротилась одна из крупных . А пандемия коронавируса, очевидно, только прибавила проблем отрасли.

Что происходит на рынке сейчас

Рынок грузоперевозок автомобильным транспортом чувствовал себя относительно неплохо в последние годы – явно падал он буквально в один кризисный 2009 год, после чего снова пошел в рост. Данные Росстата показывают, что доля автотранспорта в грузоперевозках всегда была около 4-5%

– не так много за счет грузооборота железнодорожного и трубопроводного транспорта:

Но транспорт обслуживает производство – и если производство по какой-то причине останавливается, останавливаются и грузопотоки. Это произошло во всем мире весной 2020 года – началось все с остановки многих производств в Китае, а затем перекинулось и на весь мир

. Уже в апреле бизнес ожидал серьезных убытков, и они точно будут. Даже в базовом сценарии прогноза перевозки падают на 10%.

Есть и другой подход – учитывая, что перевозки напрямую зависят от работы экономики (в первую очередь производств), каждый потерянный процент от ВВП дает минус 3% к грузоперевозкам. Учитывая, что большинство ведомств ожидают падения ВВП России по итогам года на 5%, перевозки могут потерять до 15%.

Падение пока не останавливается – по данным того же Росстата, перевозки с марта упали ниже прошлогодних значений

:

Нынешний кризис только усугубит проблемы рынка перевозок – когда спрос резко падает, а предложение сохраняется на прежнем уровне (частники не могут оставить семьи без денег, а компании – работников без зарплаты), то ставки на перевозку будут падать и дальше – до границы минимально допустимой рентабельности.

Однако кое-где перевозки и получили новый импульс к росту – это компании по курьерской доставке в городах. Из-за вводимых ранее по всей стране режимов самоизоляции спрос на услуги доставки вырос не просто в разы – а на порядки. И за счет этого сегмент смог показать рост, считает руководитель транспортной компании Эдуард Холимоненко:

Если говорить о мелкотоннажном транспорте, то «одиночки» (у которых до 2-3 единиц техники) как работали несколько лет назад, так работают и сейчас. В крупных городах спрос на их услуги остается стабильным: это и торговля, и переезды, и внутриобластное перемещение грузов. В 2020 году он даже вырос за счет развития e-commerce и возросшего спроса в курьерской доставке. Уверен, что свою долю ИП (как и самозанятые) сохранят даже в условиях дальнейшего развития крупного системного транспортного бизнеса. Хотя для них этот рынок непростой, необходимо много работать, договариваться, искать контакты и т. д., так что на печи посидеть точно не получится.

Эдуард Холимоненко, генеральный директор ООО «Байкал-Сервис Екатеринбург».

На уже имеющиеся проблемы наложились и другие:

- рост цен на топливо;

- девальвация рубля, из-за чего запчасти к грузовым автомобилям и сами грузовики стали дороже;

- некоторое время сервисные центры и автомастерские не могли работать, а перевозчики – обслуживать свой автопарк;

- повышение утилизационного сбора, чтобы переориентировать спрос на произведенные внутри России автомобили, и т.д.

Но кому было проще пережить кризис – крупным компаниям или небольшим фирмам и ИП?

Рынки грузовиков и автобусов выросли с начала 2020 года

Сегменты грузовиков (+36%) и автобусов (+10%) показали рост за январь-февраль этого года

Александр Климнов, фото автора

Рынок новых грузовых автомобилей

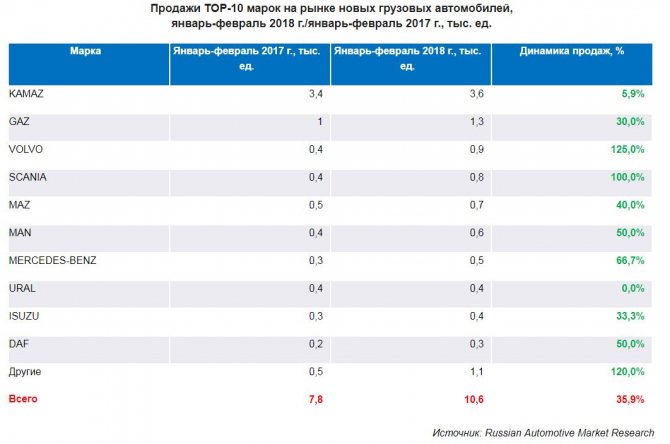

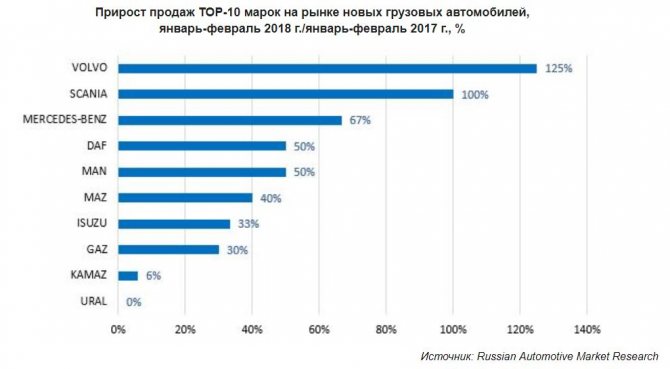

В январе-феврале 2020 года российский рынок новых грузовиков полной массой более 6 т вырос на 35,9% по сравнению с теми же месяцами прошлого года и составил 10,6 тыс. Непосредственно в феврале этого года было реализовано 5,8 тыс. грузовых автомобилей (+35,8%).

На долю самого популярного отечественного бренда КАМАЗ пришлось около 3,6 тыс. машин (+5,9%), что составило треть российского рынка новых грузовиков. Причем, за январь-февраль 2020 года КАМАЗ занял еще большую долю, равную 44%.

Грузовые автомобили бренда ГАЗ повторили в феврале 2018-го тот же результат, что и за аналогичный месяц 2020 года, заняв 12% рынка. За январь-февраль продажи «ГАЗон-ов» оказались на 30% выше, чем за аналогичный период 2020 года и достигли 1,3 тыс. Однако, родственный ему АЗ Урал показал «нулевой рост» при объеме продаж 0,4 тыс.

Среди грузовых иномарок на российском рынке наилучшие показатели продаж оказались у таких брендов как Volvo, Scania, а также MAЗ. Так, регистрации грузовиков Volvo за первые два месяца 2020 года составили 0,9 тыс. (рост в 2,25%), Scania – 0,8 тыс. (рост в 2 раза), MAЗ – 0,7 тыс. ед. (+40%). При этом третью по величине динамику показал Mercedes-Benz с +66,7% – до 0,5 тыс. Выше рынка с полуторакратным (+50%) ростом в Топ-10 оказались также бренды MAN (0,5 тыс.) и DAF (0,3 тыс.). Интересно, что продажи грузовых марок за пределами Топ-10 подскочили в 2,2 раза – до 1,1 тыс., что говорит об общем оживлении рынка на фоне стабильного курса рубля, когда реализация отложенного спроса проливается «золотым дождем» буквально на каждого из присутствующих на рынке производителей.

Рынок новых автобусов

На рынке новых автобусов в январе-феврале текущего года также наблюдался рост, но лишь на 10,1%. Соответственно, регистрации составили 1,97 тыс. Впрочем, непосредственно в феврале 2018-го реализация автобусов по сравнению с аналогичным месяцем 2020 года подскочила на 28,3%, до 1 тыс., что дает надежду на более уверенный рост в последующие месяцы и хороший результат по кварталу.

Более половины рынка (56,3%) новых автобусов занимает бренд ПАЗ. Так, объем реализации автобусов ПАЗ по сравнению с январем-февралем прошлого года вырос на 18,1% до 1,11 тыс. Кстати, родственный бренд КАвЗ показал рост на 16,7% до 0,07 тыс. А, вот дела у второго по величине национального производителя – Ликинского автобусного завода (ЛИАЗ) пошли гораздо хуже после реализации важных контрактов для Москвы и области. Так, регистрации его среднеразмерных и больших автобусов упали на 26,7% – до 0,33 тыс., что, тем не менее, позволило сохранить второе место на рынке с более чем двухкратным перевесом над, ставшим третьим НефАЗ-ом с его ростом на 66,7% до 0,15 тыс. Еще хуже в Топ-10 себя чувствовал только белорусский МАЗ, рухнувший на 42,3% до 0,08 тыс. Даже так называемые «Другие» марки автобусов в сумме потеряли только 25% (до 0,03 тыс.). Характерно, что места с 7-го по 10-е на рынке заняли китайские бренды с ростом от 40 раз (!) у Zhongtong (до 0,04 тыс.), 10-кратного у Higer (до 0,03 тыс.) и 4-кратного у Yutong (до 0,04 тыс.) до «лишь» 2-кратного у King Long (до 0,02 тыс.). Однако, китайских производителей подводит неразвитая дилерская и сервисная сеть, так что продажи пока ограничиваются разовыми контрактами и определенными населенными пунктами.

Без поддержки государства

Если верить участникам рынка, то небольшие фирмы по перевозкам и частные водители из года в год живут все хуже – и это началось задолго до пандемии. Например, Андрей Еремин считает, что кроме системы АТИ в разгроме транспортной отрасли замешан один из ее участников:

«Деловые линии» отправили на скамейку запасных большое количество мелких перевозчиков за счет своей системы ценообразования и жесткого демпинга. Дело в том, что «Деловые Линии» не зарабатывают на перевозке в момент ее совершения, в экономическую формулу заложены лишь лизинговые платежи, содержание офиса, ГСМ и зарплата водителя. Заработок же заложен в продажу техники после выплаты лизинговых платежей. А ИП, сами того не понимая поддерживают экономическую схему, которая их убивает, покупая грузовики «Деловых линий» чуть ниже рынка, не осознавая того факта, что «Деловые линии» уже забрали у него эту разницу в десятикратном размере за счет прибыли, которую он недополучил. Вот такая вот ирония судьбы.

Андрей Еремин, генеральный директор .

Кроме того, считает эксперт, транспортников не очень любят в банках и налоговой службе. Так, в ФНС рынок этот считают рискованным с точки зрения обналичивания денег, а банки из-за этого устанавливают для компаний с соответствующими кодами ОКВЭД более высокие комиссионные тарифы.

А еще – проблема с НДС

. Дело в том, что грузоотправителям выгоднее привлекать к работе перевозчиков, которые работают с НДС – так они получают право на налоговый вычет (это суть самого НДС), а у налоговой не возникает лишних вопросов. Как считает Андрей Еремин, из-за этого на рынке появились посредники в виде экспедиторов. Они официально работают с НДС, но по факту на них работают частники – уже без НДС. И эти частники теряют еще и на том, что не могут вернуть НДС с купленного топлива или запчастей, так как сами по себе не включены в цепь поставок.

О роли налоговой службы в преобразованиях отрасли нам рассказал и эксперт Олег Васильев:

Для многих частных предпринимателей и ИП 2020 год становится переломным в решении вопроса о продолжении работы на этом рынке. Во-первых, на текущий момент наблюдается сильный дисбаланс в сторону предложения автотранспортных услуг из-за уменьшения рынка в связи с коронавирусом. Во-вторых, практически исчезли схемы расчетов НДС-без НДС, либо себестоимость этой схемы увеличилась в 2-3 раза из-за активных действия со стороны ФНС. Из-за этого мелкие перевозчики не могут заключать контракты с заказчиками т. к. последние находятся на общей системе налогообложения, а подавляющее большинство ИП – на ЕНВД. В-третьих, появился косвенный налог «Платон».

При таком положении дел на рынке могут оставаться частные перевозчики, работающие в узких нишах, те, кто имеет деловые связи с крупными заказчиками и самозанятые, кто не оплачивает налоги на заработную плату. Те, кто работает через экспедиторов и/или через биржу ATI.su, уйдут с рынка.

В 2021 году с введением электронной транспортной накладной и отменой ЕНВД большинство мелких перевозчиков прекратит свою работу, либо перейдет на работу в составе транспортных отделов федеральных компаний.

Олег Васильев, заместитель директора АНО ДПО «СЗРЦОТ».

Грузовые автоперевозчики в 2020 году не получат серьезной поддержки от государства

, даже если работают абсолютно легально. Все виды помощи (беспроцентные кредиты, зарплатные субсидии, освобождение от налогов за II квартал) получил бизнес из числа наиболее пострадавших отраслей – но из перевозчиков там есть только воздушный транспорт.

В плюсе остались только самозанятые

(плательщики налога на профессиональный доход), но с учетом особенностей начисления НПД, самозанятых среди транспортников немного.

Сборка по лицензии на примере тракторов и бульдозеров: набираем обороты

Что касается гусеничных тракторов и бульдозеров, есть много мелких производителей, которых не счесть, да и не видно на рынке ввиду их малого размера и отсутствия значительной рекламы. Это производители-сборщики, которые работают по лицензии «ЧТЗ» и «Промтрактор». Причём лицензионные сборщики машин «ЧТЗ» географически, что объяснимо, группируются в Челябинской области, но при этом в самом Челябинске продают и лицензионную «Четру».

Лицензионные производители тракторов и бульдозеров «ЧТЗ» дизель берут всё равно у оригинального производителя, и там же вынуждены брать и раму, и гусеничные тележки. Ведущие колёса, натяжные колёса, опорные катки берут и у «ЧТЗ», и у «Промтрактора», и на уральских краноремонтных заводах.

Лицензионная сборка для современного российского рынка спецтехники – это очень интересно и выгодно. Всех заинтересованных клиентов 2-3 крупных завода на всю Россию всё равно «обслужить» не успеют, тем более что продукция лицензионных сборщиков получается на 1,5-2 миллиона дешевле (им, как минимум, не нужно содержать столько персонала, сколько на , и платить такие налоги).

Конечно, есть и некачественные «лицензионщики», которые те же опорные катки берут у подпольных производств, нарушающих технологию их изготовления, которая под силу только крупным предприятиям с опытом. Дизель могут взять б/у и выдавать за новый, «откапиталенную» старую машину – за только что собранную.

Для этого и нужны заказчикам опытные поставщики вроде : мы можем отсеять плохих лицензионных сборщиков и работать с добросовестными. Напрямую заказчику с неизвестными компаниями для покупки бульдозера Б10М связываться, конечно, не стоит. В остальном же качественные «лицензионщики», предлагающие за 4,5 миллиона рублей Б10М, который у оригинального производителя будет стоить 5,5-6 миллионов без учёта «утильсбора», крайне полезны для рынка, и их продукция идёт у нас хорошо. Они собирают от нескольких машин в год до пары десятков, по качеству у них может получаться знаменитая «европейская» ручная сборка, если берутся качественные узлы. Сложных вещей типа гидромеханической трансмиссии они не используют, зато предлагают машину по приемлемой цене с необходимым универсальным комплектом оборудования – прямой или полусферический отвал, кирковщик, прицепное устройство.

О рынке б/у спецтехники: о том, как страшно выбрасывать старое

Нельзя не упомянуть и о рынке б/у спецмашин на 2020 год. С одной стороны, у нас недавно был период (примерно 2015-2016 гг), когда продавались большей частью одни только запчасти, «откапиталенные» и «лицензионные» машины. В то время мы быстро постарались поменять стратегию и уделять большое значение ремонту машин – мы предлагали как восстановленные бульдозеры и автогрейдеры, так и ремонтировали дизели и ОПУ для автокранов. В 2020 году, когда наличествовала чёткая ориентация государства на крупные проекты в сфере строительства и ВПК (к примеру, возведение Керченского моста), спортивной инфраструктуры, а также по-прежнему развивалось строительство газо- и нефтепроводов, мы зафиксировали рост спроса на новые машины. При этом лицензионная сборка покупалась также хорошо.

Однако не стоит замалчивать правду, что деньги на это есть только у очень крупных заказчиков. Мелкие и средние строительные компании, которые борются за нерегулярные заказы, новый оригинальный бульдозер «ЧТЗ» или «Четра», а уж тем более – буровую установку на его базе, зачастую позволить себе не могут. Если, к примеру, новый автокран «Ивановец» грузоподъёмностью 25 тонн можно приобрести не меньше, чем за 6 миллионов рублей без учёта утильсбора, то такую же машину 1995-1996 года выпуска на портале avito.ru можно встретить за 400-500 тысяч рублей. Это «дикий» рынок, он ничего не гарантирует, и состояние машины может быть печальное. Однако и строительный заказ может быть невелик, а вероятность выиграть его у некой компании – не 100%.

Утилизационный сбор на нашем рынке, который грозит в 2018 году ещё и повыситься, толкает многих заказчиков к поиску восстановленных б/у машин, желательно – подешевле. К тому же, проявляется и однозначная тенденция, которую можно сравнить с накоплением старых вещей почти в каждой российской квартире: хранить старьё неудобно, носить неприятно, но и выбрасывать старые куртки и пальто, зная, что на новые денег не будет, рука не поднимается. Вспоминается, как старшее поколение умело ремонтировать, восстанавливать, пользовалось принципом «сделай сам». Когда у людей мало денег, принцип восстановления старого и поддержания его работоспособности «до последнего» универсален – от квартиры, где живёт обычная российская семья, до старого автогрейдера, который периодически получает заказы в своём городке.

Наш совет:

Единственное, что можно посоветовать таким заказчикам, а их очень много (как говорится, «не учите меня жить, помогите лучше материально») – не покупать спецтехнику «с рук» на досках объявлений в Интернете. Обращайтесь лучше к профессиональным поставщикам, в том числе и к нам – мы подберём приличное б/у оборудование, поможем с ремонтом, проследим за качеством. Если в каком-то российском городе давно продаётся с площадки старый гусеничный кран РДК-25, мы об этом знаем и сможем подсказать, что «дрова», а что подлежит восстановлению, причём сами это сделаем, даже сможем дать какую-то гарантию.